可処分所得の計算方法はご存知でしょうか。

マネープランニングをするときに、実際に自分が使える可処分所得を把握しておくことは非常に重要です。

本稿では、可処分所得(つまり手取額)を算出する方法を解説します。

本稿は下記のような方を対象にしています。

・ライフプランやマネープランを作成しようとしている方

・ファイナンシャルプランナー技能士(FP)2級、3級受験を予定している方

私自身、ファイナンシャルプランナー技能士として資格を有しており、自分自身のライフプランやマネープランを立てる際に、本稿で解説する「可処分所得の計算方法」を利用しております。

私はマネープランを立てることによって計画的にかつ順調に資産形成ができておりますので、参考にして頂けたら幸いです。

下記のような順序で解説します。

1. 実際に使用できるお金=可処分所得

①「年収」と「可処分所得」の違い

一般的に「年収」というと、税金などを含んだ収入のことを指しますが、実際に使えるお金は、年収から社会保険料と所得税、住民税を差し引いた分で、これを可処分所得(手取額)と呼びます。

FPが顧客の収支シミュレーションとして作成するキャッシュフロー表上で使用する収入は、できるだけ計算を簡素化するために、通常この「可処分所得」を使用します。

②源泉徴収票などから可処分所得を把握する

会社員(パート、アルバイトを含む)など給与所得者の年間の可処分所得は、年収から社会保険料と税金(所得税、住民税)を差し引いて算出します。

給与から天引きされる財形貯蓄や生命保険料などは、可処分所得に含まれます。計算式は以下です。

可処分所得=年収-社会保険料-税金

会社員の場合、社会保険料と所得税は、勤務先から年末頃に渡される源泉徴収票で確認できます。

源泉徴収票では、1年間に支払われた給与・賞与の金額の他に、源泉徴収された年間の所得税や社会保険料がわかります。

ただし、住民税は前年の所得にかかるため、この源泉徴収票には記載されていません。5月頃に勤務先から渡される住民税特別徴収税額通知書か、給与明細書をかくにんすることになります。

2. 給与所得者の可処分所得の計算

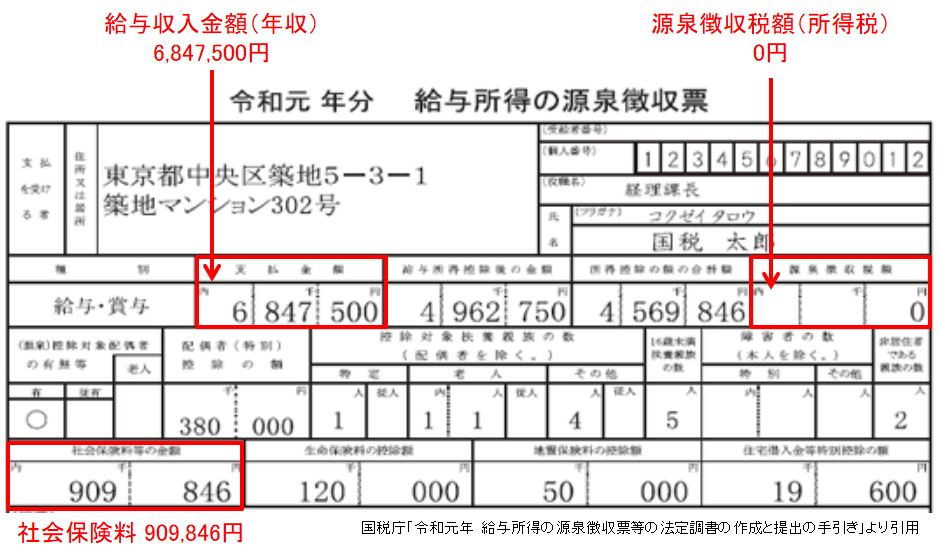

以下の国税太郎さんの源泉徴収票を例に、可処分所得を源泉徴収票から計算してみます。

源泉徴収票から年収(支払金額)と社会保険料(社会保険料等の金額)と所得税(源泉徴収税額)を読み取ることができます。

なお、住民税は源泉徴収票から読み取ることはできません。住民税は「住民税特別徴収税額通知書」などで確認します。ここでは仮に国税さんの住民税は20万として計算します。

国税太郎さんの可処分所得=年収-社会保険料-所得税-住民税

=684.75万円-90.9846万円-0万円-20万円

=573.7654万円 ≒ 574万円

最後に

いかがでしたでしょうか。

本稿では、マネープランニングをする際に重要な可処分所得を算出する方法を解説しました。FPの試験にも計算問題として出題されているので簡単な計算なので確実に点数がとれるようにしておきましょう。

マネープランニングは、ライフプランを実現するための手段として生まれたファイナンシャル・プランニング(FP)について、FPプロセスの6ステップ、ライフイベント表の作成する上で重要です。ファイナンシャル・プランニングについては以下で解説しています。ファイナンシャル・プランニング(FP)の基礎

次回は、キャッシュフロー表の作成方法について解説します。