突然ですが、サイドFIRE(Side FIRE)という言葉をご存じでしょうか。サイドFIREは誰もが十分に達成可能な新しい働き方です。

あなたは何のために仕事をし、その仕事に誇りと遣り甲斐を持ち、心から好きだと思えていますか。定年延長や定年撤廃する企業が増えている昨今、人生の多くの時間を使うことになりますが、死ぬまで一生働き続けたいと思えるほど好きな仕事に出会えていますか。

仕事よりももっと好きなこと、興味のあること、大切なこと等はありませんか。もしあれば、そちらに一度きりの人生、貴重な時間を使いたいですよね。

近年、働かなくても十分なお金(資産)を手に入れて、その資産による不労所得により自分の好きなことに時間を使うという新しい生き方であるFIREが注目されており、サイドFIREはその派生の一つになります。

生き甲斐とも言える仕事に出会えている人は非常に幸運な方ですが、そんな方もそうではない方もFIREの考え方は重要です。お金のためではなく、経済的に自由になることで人生の選択肢が増え、心にゆとりをもって仕事に注力できるようになるからです。

そんな生き方を自分もしてみたい!と思っても、資産を築かなければならず、子供をはじめ、家族の生活費や学費、老後資産等を考慮すると、現実問題、なかなか難しいことではないかと漠然と考えておられる方も多いのではないでしょうか。

本稿では、既に億越えの資産を築き、サイドFIREを目指す(目標:金融資産2億円越え)私が、サイドFIREするためにはどのくらいの金額が必要になるのか、子供の有無、家族構成別に、現実的な計算、シミュレーションをしてみました。

本稿は下記のような方を対象にしています。

・収入や資産を増やすことに興味がある方

・働きたくない、好きなことをして生きていきたい方

・お金に対し将来不安がある方

・サイドFIREを目指しているが、どのくらいの資産を築けば良いのか分からない方

・子供や家族がいるため、サイドFIREを諦めようとしている方

以下のような順序で説明していきます。

FIRE、FIREの種類、サイドFIREとは?定義や意味について

FIREの定義(意味)と日本での反応

そもそもFIREとは、「Financial Independence, Retire Early」の頭文字を取ったもので、経済的に自立し、早期リタイア(退職)を意味する言葉です。

Retire Early:早期リタイア(退職)

この言葉は米国を発祥とし、生活のためにお金を稼ぐことより、自分の好きなことに時間を使うことに価値を感じる人達の間で注目され、日本でもFIREムーブメントが起きています。

従来の日本では、入社後は定年まで働き続ける終身雇用の働き方が主流でしたが、最近では転職する人が増える等の働き方の概念が変わり、早期リタイアという考え方もライフスタイルの一つとして浸透しつつあります。

FIREと早期リタイア(早期退職)の違い

FIREも従来の早期リタイアも、自分の好きなことに時間を使うことを目的に、定年前に退職する点は同じですが、退職時点で何もしなくても一生暮らせるくらいの資産を築くかどうかの違いがあります。

従来の早期リタイアは、「退職時までに築いた資産を退職後の生活費に充て経済的に自由に生きる」というもの。

資産運用を前提としない従来の早期リタイアの場合、リタイア後は貯蓄を取り崩して生活することになるため、リタイア後の生活が長ければ長いほど資産が目減りしていきます。したがって、老後に資金が底をつき老後破産しないよう、十分な貯蓄が必要になります。

一方、FIREは退職後「ある程度の資産を貯めた後は、その資金を元本とし、株式投資や不動産投資等の不労所得にて生活費を賄い、経済的に自由に生きる」というものです。

一生働かずに生活できる位の十分な資産を築くまでには時間を要するため、FIREにおける経済的自立では、資産運用が前提となっています。働いて投資元本を蓄財し、運用益だけで生活できる目途が立った段階でリタイアするため、一般的に、従来の早期リタイアより早くリタイアすることが可能です。

また、なるべく投資元本を減らさないようにし、運用益の範囲内で生活することで、長生きリスクにも対応できます。

FIREに必要な資金「4%ルール」とFIRE達成のための目標資産

FIREを達成するための目標金額を決める方法の一つ「4%ルール」

FIREに必要な資金は、どのくらい準備すれば良いのでしょうか。リタイア時の年齢や生活水準やライフプラン等によって異なるため、現在の生活費から計算する必要があります。その目標金額を決める方法の一つに「4%ルール」があります。

この4%ルールとは、資産運用により資産が年間4%増えて、生活費を投資元本の4%以内に抑えることができれば、資産が目減りすることなく一生涯、働かずとも暮らしていけるというものです。

この4%ルールの「4%」というのは、そもそもどこから来たのでしょうか。

この4%ルールは、トリニティ スタディ(Trinity study、米国トリニティ大学の3人の金融学教授らによる論文の愛称)がベースになっています。正式名称は「退職金の節約:持続的な取り崩し率の選択」(Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable)

※元になった論文はこちら:Cooley, Philip L.; Hubbard, Carl M.; Walz, Daniel T. (1998). “Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable”. AAII Journal 10 (3): 16–21.

トリニティ スタディの主なポイント、補足、注意点は以下の通りです。

トリニティ スタディのポイント

株式:債券=3:1程度の割合(株式75%、債券25%)でポートフォリオを組み、取り崩し率を4%の範囲内で生活する事ができれば、30年以上に渡って資産が枯渇する事なく維持できる確率が高い

4人家族(夫婦+子供2人)でFIREする場合の目標資産(目安)

仮に、4人家族(夫婦+子供2人)でFIREする場合、どのくらいの資産が必要になるのでしょうか。総務省統計局の統計データ「家計調査報告書(家計収支編)令和3年(2021年)」によると、4人家族(夫婦+子供2人)の生活費は、月平均30万円となっています(過去5年も大体30万円前後)。但し、これは住宅ローンや家賃が含まれていないので、仮に家賃分の10万円を加えると40万円になります。

※私が住んでいるような田舎では、家賃に月10万円を出すと、それなりに良いところに住めます。ちなみに、私が借りて住んでいる家は、8万1千円(新築戸建て3LDK、駐車場2台、ネット回線込み、水道込み)です。

上記の月40万円を株式投資での不労所得にて得ようとする場合ですが、仮にFIREルールに則るなら、税金も考慮すると約1億5千万円の投資額が必要になります。以下がその計算になります。

保有する全ての資産を株式投資のようなリスク資産にするのは危険であるため、直近の半年分の生活費は現金として置いておく、今後のライフイベントがあるならその必要額はリスク資産にしない等の対応が好ましいので、実際には、必要な資産は1.5億円では足りないでしょう。

この金額を見て「FIRE無理じゃん!」って思った方、諦めるのはまだ早いです。これはあくまで月40万円を米国株式(S&P500)や債券で得るために必要な投資額です。「我が家は家族構成も違うし、月40万円も使わない。半額の20万円で生活してる」ということであれば、必要な投資額は半分で済むでしょう。

それでも、FIREするにはある程度の資産が必要になる上、資産運用中に暴落に見舞われる可能性もあり安定しない、病気や事故等の大きな出費がある、節約を意識し続けて生きていくのは辛い等、不安な方も多いと思います。

節約をすることで必要な生活費を抑えることができ、FIREにぐっと近づけることが可能です。私が実践している節約については、家計の見える化や、家計改善方法をご参考にしていただけると幸いです。

FIREに関するオススメ書籍

FIREに関するオススメ書籍を2冊紹介したいと思います。簡単に概要を紹介します。

FIRE 最強の早期リタイア術 最速でお金から自由になれる究極メソッド

①筆者は中国四川省の非常に貧しい村出身で、元祖FIREの一人。極貧の村出身ということもあり、幼少期より節約が身に染み付いていた筆者。父親の仕事の関係でカナダに住むことになり、難関大学の修士号(専攻:コンピュータエンジニアリング)を取得し、エンジニアとしてブラック企業で働く。

同僚が贅沢している間も節約を続け、夫と投資を学び長期インデックス投資を実施。また、持ち家なし、子供なしという利点を活かし、31歳で目標資産の100万ドルに到達し、FIREを達成。

筆者は独立しビジネスを興そうとして、ことごとく失敗。向いていないと書かれている。皆、スティーブ・ジョブズを目指さなくて良い。本書では、収入は関係なく、貯蓄率が重要であると書かれており、再現性の高い手法を解説。

FIRE後は、元々やりたかったライターとして活躍。物価の安い東南アジアを中心に旅行することで資産は増加しているとのこと。

今日からFIRE! おけいどん式 40代でも遅くない退職準備&資産形成術

筆者とはTwitterで相互フォローで普段から仲良くさせて頂いておりますが、著者から頼まれたわけではなく、数あるFIRE本の中でも参考になるため私の独断で紹介しています。

筆者は、日本のFIRE達成の第一人者の一人で、日本人の平均的な年収でもFIREが可能であることを証明。会社員時代は、数千人の中で営業成績トップで社長賞を獲るほど優秀な人材であったにも関わらず、手取り22万円、残業が多い時でも25万円、年収のピークが460万円という一般的なサラリーマンの年収。

筆者は「石橋を叩き割り、新しい鉄橋に作り替えてから渡る」ほどの慎重派だが、様々なリスクを想定した上で47歳でFIREを達成。日本でFIREするにあたって、現実的で堅実な人生設計の教科書になる再現性の高い一冊。慎重派の筆者だからこそ、きちんとリスク管理までされているため、日本人のFIRE本でこんな本なかったなという印象。

本書を読むことで節約マインドの重要性を再確認できるため、最近使い過ぎたなと考えさせられた…。内容も分かりやすく書かれており、初心者の方でも読みやすい。

FIRE後は親の介護をしつつ執筆活動をされており、新聞等の様々なメディアにも寄稿。こども食堂などのボランティア活動をされ、将来的には救急車を寄付されると仰っており、人間的にも魅力溢れる人物。

次節ではFIREの種類と、もしFIREするならどのFIREを目指す方が達成しやすいかついて解説します。

FIREの種類

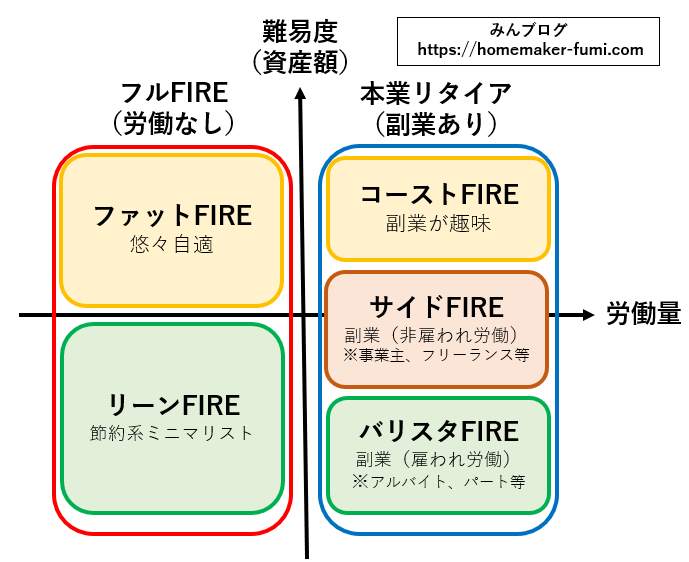

FIREの種類について、下図のように、FIREと言っても労働の有無によって2つに大別され(労働なしのフルFIREと、それ以外(本業をリタイアするが副業は続けるセミリタイア))、また目標資産額などの難易度によって5つに分類されます。

縦軸に難易度(資産額)を、横軸に労働量を取っています。

一般的に、図の上部に行く方が資産額が多く必要で難易度があがる傾向にあります。また、横軸の左側は労働無し、右側が副業労働ありを示しています。

労働を全くしないフルFIREには、以下の2種類があります。

・Fat FIRE(ファットFIRE)

・Lean FIRE(リーンFIRE)

副業労働のありのFIREは以下の3種類があります。

・Coast FIRE(コーストFIRE)

・Side FIRE(サイドFIRE)

・Barista FIRE(バリスタFIRE)

それぞれの内容について説明していきます。

Fat FIRE(ファットFIRE)

ファットFIREとは、贅沢な生活水準を一生キープ可能な資産を築いた状態でFIREすることです。

まさに、FIREの理想形。Fat(ファット)には「太った、豊かな」という意味があり、自分は一切働かなくても、潤沢な不労所得が入り続けてます。

したがって、贅沢な生活をしても、自分がしたいようなことや遊びなどをしても、一生お金に困ることはない状態です。

難易度は、FIREの中で最難度です。

Lean FIRE(リーンFIRE)

リーンFIREとは、無駄なものを徹底的に省いて、節約倹約を心がけ、生活費を極限まで抑えて超質素に暮らす生き方のことです。

Lean(リーン)には「痩せた、無駄のない」という意味があります。苦痛や我慢を強いられるような辛い節約ではなく、お気に入りの物を長く愛用し使い続ける感じなので、エコで支出も抑えられます。

支出を極限に減らすことで、その分、必要な資産も少なくて済むことになります。

物価の低い地方に移住し、野菜を育てる等、自給自足の生活をするといったイメージです。

Coast FIRE(コーストFIRE)

コーストFIREとは、嫌いなことはやらず、好きなことだけ取り組み、副業が趣味という生き方のことです。

Coast(コースト)には、「楽に進む」という意味があります。資産はファットFIREと同程度ありながら、本業はリタイアしても、敢えて自分の趣味としての副業は続けている状態です。

生きるための仕事は一切する必要がなく、あくまで楽しいからとか、本業をリタイアした後も社会と接点が持ちたい等の理由から、本人にとって楽しい、やりがいのある労働を続けています。

サイドFIRE(Side FIRE)

サイドFIREとは、上記で説明したような、一切働かなくても不労所得だけで生活できるようなFIRE(サイドFIREと区別するために以後、フルFIREと呼びます)ではなく、「必要最低限の生活費を賄うだけの不労所得(運用益)があり、その上で副業(複業)やフルタイムではない働き方等で追加収入を得る」というライフスタイルのことを指します。

ここからは私見ですが、(正直、定義など関係なく、みんな好きなことをして生きていけば良いと思っていますが、敢えて細かい話をします。)

サイドFIREを「生活費の半分を労働収入で…」と思われている方もいますが、これでは全然FI(Financial Independence:経済的自由)ではなく、単なる普通のRE(Retire Early)に過ぎないので、「最低限の生活費を賄うだけの不労所得がある」ことがFIREと呼ぶ条件だと思います。

大切なのは、リタイアした後、何をするか?なので、FIREはあくまで幸せになるための手段であって目的ではないことに注意したいですね。

サイドFIREとバリスタFIREの違い

サイドFIREのSide(サイド)は、「Side hustle=副業」が語源で、会社に属さず「副業」で稼ぐことを意味します。

一方、バリスタFIREのBarista(バリスタ)は、「コーヒーを入れる職業であるバリスタ」が由来となっており、会社に属して「パート・アルバイト」で稼ぐことを意味しています。

両社の違いをまとめると以下のようになります。非常に似た2種類のFIREですが、雇われるかどうかで分類されます。

- サイドFIRE ⇒非・雇われ雇用(個人事業主・フリーランス)

- バリスタFIRE⇒雇われ雇用(パート・アルバイト)

バリスタFIREがFIREの中で最も難易度が低い理由

特に、FIREの中で最も現実的なバリスタFIREですが、これはある程度の資産額で済むということと、リタイア後の年金についても有利だからです。会社を辞める際に考えなければならないことの一つとして、将来の厚生年金額が減少してしまうことです。

仮に会社員として定年まで働いていた場合は、年金積立額の半分を勤務先の会社が支払ってくれていたため、老後はある程度の年金を受給することができますが、退職すると、(勤め上げていれば)将来受け取れていたはずの厚生年金を受け取れなくなってしまいます。

一般的な平均標準報酬月額32万円の人が、仮に40歳でリタイアした場合、65歳まで勤め上げた場合に比べて受け取れる年金額が年間で約50万円減少します。

FIREを目指す人(ファットFIRE、コーストFIREは除く)にとって、年間50万円という額は無視できない大きな金額ではないでしょうか。

ファットFIREやコーストFIREのような十分な資産がない状態でFIREするリスクは、給与の減少、突発的な医療費などの出費だけでなく、厚生年金を失うことで国民年金だけとなり長生きリスクも懸念されます。

バリスタFIREなら、週20時間以上勤務で、賃金が月88,000円以上等の幾つか条件はありますが、厚生年金適用の基準はそれほど高くはないです。

さらに、2022年10月から、企業側の厚生年金加入条件となる事業規模や見込み雇用期間が緩和されており、より一層、厚生年金が適用される基準は下がっています。FIREしたいけどお金が心配という方は、バリスタFIREから目指してみては如何でしょうか。

次章では、FIREの中でも、現実的なサイドFIRE(バリスタFIREと置き換えても可)を達成するためには、どのくらいの資産が必要なのか、子供の有無、家族構成別に簡易的に計算してみたので紹介します。

サイドFIREするためにはどのくらいの金額が必要?子供の有無、家族構成別に、現実的な計算、シミュレーションを実施

サイドFIREするためにはどのくらいの資産(不労所得)が必要になるのか、子供の有無、家族構成別に、現実的な計算、シミュレーションをしてみました。また、その資産を築くためにはどうしたら良いのかの行動も提案します。

サイドFIREにはどのくらいの金額(資産、不労所得)が必要なのか

サイドFIREするためには、どのくらいの金額が必要なのか?を簡易的に計算していきます。

ここでは、年間支出の統計データを基に、それを賄うだけの不労所得を得るためにはいくらの投資資金が必要であるのかを算出します。子供の有無や、家族構成の違い等によって生活費が変わりますので、今回は統計値を参考に、場合分けして算出しています。

今回は簡易計算のため、下記のような算出条件下で行っていますので、ご注意ください。

独身(単身者)の場合

総務省統計局の統計データ「家計調査 家計収支編 単身世帯〈用途分類〉1世帯当たり1か月間の収入と支出/住居の所有関係別 2021年」に賃貸物件(民営住宅)に暮らす単身者の平均的な生活費データが示されています。

この統計データによると、単身者の生活費は約18万円/月となっています。但し、これは家賃が月5万1千円程度含まれたものになります(家賃は支出全体の約3割)。住んでいる地域、間取りなどによって大きく家賃は変わりますので注意願います。

あくまで目安ですが、単身者であれば、7000万円弱くらいあればサイドFIREできそうです。繰り返しですが、将来受給できるであろう年金も考慮していませんし、様々なリスクも考慮せず、簡易計算であることに注意願います。

夫婦のみ(子供なし)の場合

総務省統計局の統計データ*によると、夫婦のみの生活費は約25万円/月となっています。項目には住居費がありますが、住宅・土地の購入費用や住宅ローン返済費用などは含まれていません。つまり、持ち家の場合は「住居費がかかっていない」という見方をするため、2万円弱という非常に低い金額になっています。

*出典:総務省統計局「家計調査 家計収支編 第3-1表 世帯人員別1世帯当たり1ヶ月間の収入と支出」2021年(二人以上の世帯)

一般的に、家賃は手取りの3割程度が理想と言われるため、手取り30万円の夫婦を仮に想定すると家賃は月10万円。これらから生活費を概算すると約33万円/月となります。(総務省統計局のデータは住宅費が含まれていない層がいるため、賃貸で月10万円の支出があると仮定)

4人家族(夫婦+子供2人)の場合

FIREする場合の目標資産で記述したように、総務省統計局の統計データ「家計調査報告書(家計収支編)令和3年(2021年)」によると、4人家族(夫婦+子供2人)の生活費は、月平均30万円となっています。但し、これは住宅ローンや家賃が含まれていないので、仮に家賃分の10万円を加えると40万円になります。

今回はあくまでざっくりとした計算でしたが、詳細な計算は、後日、公開したいと思います。また、具体的にどのように動けばよいのかも公開していきます

最後に

いかがでしたでしょうか。

今回は、FIREとは?FIREの種類、子持ちだとサイドFIREにいくら必要なのか?必要金額、目標額、計算方法等について解説しました。

最後に、FIREを達成するために、また、FIREを達成した後にも欠かせない投資やインデックス投資について参考になる2冊を紹介したいと思います。

古典的な本ですが、私が投資を始める際に背中を押してくれた本(金持ち父さん貧乏父さん(ロバート・キヨサキ著))と、私が長期投資で個別株からインデックス投資にシフトしていこうと思った理由の一つになった本(敗者のゲーム(チャールズ・エリス著))です。

非常に有名な本ですので、まだしっかりと読んだことがない方はこの機会にぜひ読んでみて下さい。投資をしようかどうか迷われている方、インデックス投資について勉強したいと思っておられる方は意識が変わると思います。

↓↓ブログランキングに参加しています。応援して頂けると励みになります。↓↓